导读:继7月6日,易居企业集团在香港四季酒店举行投资人午餐会后,赴港上市又进一程。7月10日,易居方面宣布向全球发售322,836,000股,每股招股价14.38港元至17.68港元。

易居企业上市历程

易居并不是第一次登陆资本市场。周忻曾在美国敲过三次钟,分别是2007年易居中国纽交所上市、2009年中国房产信息集团纳斯达克上市,以及2014年分拆乐居控股纽交所上市。其中,易居中国是内地第一家赴美上市的房地产经纪概念股。

估值不高迟迟难以解决,让周忻最终选择离场。按其最终私有化的每股收购价计算,当时易居中国的市值约为9.87亿美元(约合人民币65亿元)。另一家在a股上市的房地产综合服务商世联行,彼时市值已突破150亿元。

从2016年纽交所退市后,易居中国经历多番重组而新生。今年4月,易居企业向港交所递交了首版ipo招股书,再次寻求上市。7月5日,他们正式通过了港交所上市聆讯。

7月6日,香港中环四季酒店,阿里、华侨城、恒基和新加坡城市发展集团(cdl)这四家基石投资者和易居企业集团(以下简称“易居企业”)掌舵人周忻肩并肩站到了一起。 这是易居企业全球路演的首秀现场,一同来为周忻站台的,是一支由碧桂园、恒大、万科、融创、富力等26家百强房企和磐石资本、云锋基金等5家机构组成的豪华、庞大的股东队伍。站在c位的周忻,满面春风正得意。在路演当天,周忻对外宣布,阿里巴巴、华侨城、新加坡cdl集团与香港恒基集团主席李家杰成为四大基石投资人。

7月10日,易居准备发行3.23亿新股,约占发行后总股本的22%,其中香港公开发售占10%。他们面向全球招股,每股定价区间为14.38–17.68港元,行使超额配售选择权后总交易规模6.8亿–8.37亿美元。

从权威渠道获悉,除了香港,周忻和易居企业的一众管理层还将在新加坡、美国进行上市路演。“2048”是它的上市代码,他们初步计划在7月13日完成定价,并于7月20日正式在港交所挂牌交易。

今年6月以来,港股盛宴进入高潮阶段—小米、美团、映客等新服务新经济纷纷递交ipo申请。此刻,国内外资本市场风云变幻,易居企业最终能否躲过变数闯关成功,还未到揭蛊之时。

行业大佬为何投资易居企业?

房地产行业无疑仍然是中国经济的压舱石,内房股近年来的估值攀升证明了资本市场对此的积极态度。一位香港房企巨头甚至在业绩会上直言:公司买不起地了,就去买地产股。

而易居作为全国领先的房地产交易服务商,置身这个行业,站在交易环节的风口,同时讲着大数据应用、轻资产运营等更加科技、前沿的故事,无疑对准了投资人的胃口。

随着房地产从黄金时代走入白银时代,市场集中度越来越高,前列房企所占据的市场份额越来越大,销售数字越来越高。而易居从一手房营销代理、大数据应用服务,到二手房交易平台易居房友,其业务已经覆盖房地产交易服务的整个产业链,并服务中国99%的百强房地产开发商。也就是说,周老板聪明地将易居与房地产行业、主流房企绑定在一起,只要房地产还有希望,易居的核心业务就具备广阔的发展空间。

对于这些房企股东来说,投资易居一定程度就是在投资自己,投资房地产的未来。易居核心一手房代理服务业务的增长,恰好与近几年中国房地产行业的销售额爆发增长同步。这样的成长性,使得易居在资本市场具有不错的成长预期。因此,在上市之前,易居拉到四大基石投资者:华侨城、阿里巴巴、恒基李家杰、新加坡cdl,这背后的实际控制人包括马云及李兆基家族。他们的选择,绝对不是给面子而已,真正的大佬从来都是看准一个目标入手,拿住,然后在资本收益上躺赢。

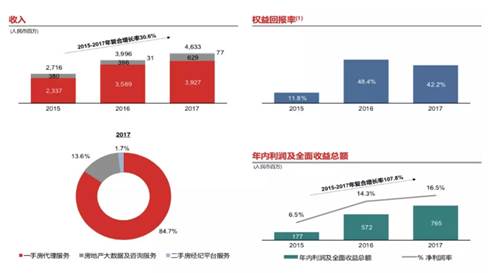

从微观的数字上来判断,过去几年,易居的业绩实现了大幅增长,收入从2015年的27亿元人民币增至2017年的46亿元,年复合增长率为30.6%,年内利润及全面收益总额从2015年的1.77亿元增至7.65亿元,年复合增长率为107.08%。

而截止2017年12月31日,在最核心的一手房代理服务方面,易居合计有1028个已签约储备项目,总建筑面积为2.06亿平方米,按照过去几年的销售节奏来看,这些项目至少可以满足未来4年的销售需求。

不论是长期趋势,还是短期发展,这家企业都具备优质的增长条件,对于这些早期持股的股东们,这只股票所带来的资本收益只是时间问题。

轻资产切入存量房市场

按照计划,易居企业会在7月份内在港交易所主板挂牌上市。周忻又将迎来人生的另一个高光时刻。截至目前,他旗下已拥有四家上市公司,包括纽交所的乐居控股(leju)、钜派投资(jp)和新三板的太德励拓(837383)、筑想科技(835602)。

在资本市场,特别是对于轻资产型公司而言,投资的逻辑,其实是投“人”。26家中国百强房企股东与阿里巴巴、华侨城、恒基李家杰和新加坡cdl四家,看中的也是周忻及管理团队。

房地产拥有海量客户,是一个真正的流量入口。周忻正要求这支稳定系数高的团队,走到更高的行业地位。在“开发商 — 一手房交易 — 二手房交易”的产业链条下,以一手房代理起家的易居无疑卡在了关键位置,整个行业正在整合,这一态势已经从房地产开发行业向下游的房地产代理服务行业传递。

股东背景和自身规模优势,最终推动了易居企业的快速成长。根据招股书披露的财务数据,易居企业2015–2017年的收入分别为27.16亿元、39.96亿元、46.33亿元,年复合增长率达30.6%;利润从2015年的1.77亿元增至2017年的7.65亿元,年复合增长107.8%。

在易居企业一手房代理服务、大数据及咨询服务和二手房经纪平台服务这三大业务中,占比最大的是一手房代理服务。截至2017年12月,这项业务占总收入比重为84.7%。

与龙头房企间的深度合作,是易居企业收入的重要来源。2015–2017年,易居企业为前五大客户提供服务所得的收入分别占总收入的31.7%、36.3%及44.1%,其中收入的22.3%、26.9%及35.1%均来自其最大的单一客户恒大。截至2017年底,易居企业一手房业务进入186城,已签约1028个代理项目,签约储备项目建筑面积达2.06亿平方米。

同时,易居企业积累并构建了房地产行业大数据库,其二手房经纪平台则连接着巨大的存量房市场。丁祖昱告诉时代周报记者,易居企业通过易居房友推出s2b2c这项轻资产模式切入存量房市场,并在短短两年时间内扩张至5000多家门店的规模。

未来,他们将进入50多个三四线城市,进一步扩张一手房代理业务的覆盖面,并在39个一二线城市新成立170多个二手房交易服务中心,扩张二手房经纪平台的服务范围。

(内容来源:时代周报)